- 배우자 상속분을 법정 상속분 이상으로 해야 공제받는 금액이 많아 전체적인 상속세를 생각했을 때에는 절감효과 있어

- 상속세는 연대로 납세가 가능하기 때문에 금융자산을 배우자가 받아 상속세를 납부하는 것이 상속세 절감에 유리

- 재산이 많다면 미리 증여를 통해 납부해야할 세금을 줄일 수 있어

상속세는 고인이 남기는 재산이 10억 원을 넘는 경우에만 적용되기 때문에 과거에는 ‘부자들만의 세금’으로 여겨지는 경우가 많았다. 그러나 최근 몇 년간 서울과 수도권을 비롯하여 전국적으로 집값이 폭등하면서 웬만한 집의 가격이 10억 원을 훌쩍 넘기게 되었다. 실제로 2017년 6억 6000만원에 불과했던 서울의 평균 주택 매매가격은 올해 7월 12억 8000여만 원을 기록하면서 5년 새 2배가량 뛴 것으로 나타났다.

이 때문에 자연스럽게 상속세에 관한 관심도 늘어나고 있다. 서울과 수도권에 주택을 보유하고 있는 고령층이라면 이제는 대부분 상속세를 납부해야하는 ‘납세 대상자’이기 때문이다. 종합부동산세는 부동산을 공시가격으로 평가해 세금을 물리지만, 상속세는 시가로 평가하는 것이 원칙이다. 특히 아파트는 최근 실거래가로 값을 측정하기 때문에 과세표준도 더 크고 세율도 높다.

따라서 세금 부담이 예상보다 훨씬 크게 느껴지는 경우가 많다. 상속세가 부과될 수 있는 다양한 방식을 미리 숙지하고 분석해 절세 방안을 검토하는 것이 필요하다.

◆ 배우자의 상속은 ‘법정 상속분’ 이상으로

상속세에는 ‘일괄 공제’와 ‘배우자 상속 공제’라고 하는 두 가지 공제 항목이 있다. 이중 배우자 상속 공제는 고인의 배우자가 생존해 있을 때 상속세 과세 가액에서 일정 금액을 감면해주는 것을 말한다. 배우자 상속 공제 금액은 ▼배우자가 실제 상속받은 금액이나 ▼배우자의 법정 상속 지분 두 가지 중 더 금액이 적은 것으로 결정되는데, 최고 30억 원(최소 5억 원)까지 공제된다.

법정 상속 지분은 사망자가 별도로 유언이나 약속을 통해 상속자들이 받을 재산을 따로 정하지 않았을 때 자동으로 법에 따라 지정되는 상속 비율을 말한다. 배우자가 실제 상속받는 금액이 법에서 정한 상속 지분보다 적으면, 그만큼 공제되는 금액도 적어진다는 의미이다. 다만, 배우자가 5억 원 미만으로 상속받는다 하더라도 최소 5억 원까지는 공제받을 수 있다. 배우자의 상속 지분은 자녀의 1.5배로, 배우자와 자녀 2명이 상속받는 경우라면 배우자 1.5, 첫째 자녀 1, 둘째 자녀 1의 지분을 갖는다.

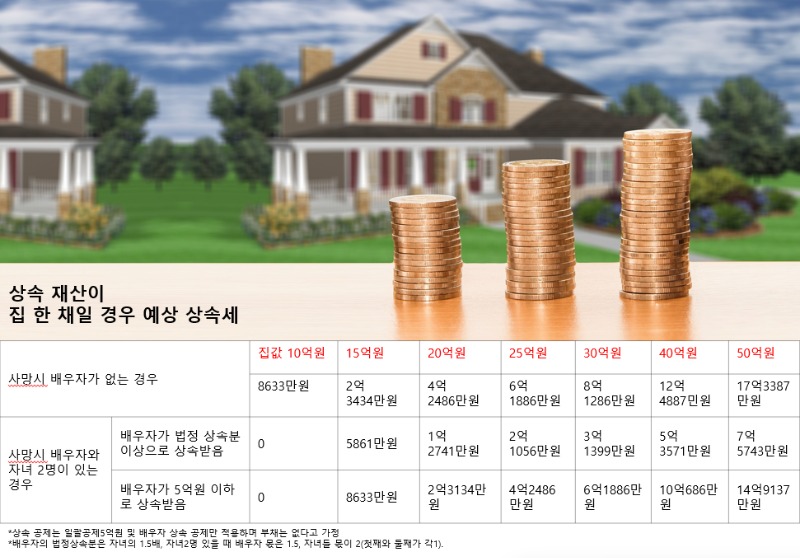

서울에 15억짜리 아파트만을 재산으로 보유한 A씨가 있다고 가정했을 때, A씨의 배우자가 생존해있지 않거나 미혼일 경우 유족이 부담해야 하는 상속세는 2억 3434만 원이다. 만약, A씨가 배우자와 자녀 2명이 생존해있는 상태에서 사망했다면 배우자의 상속 지분을 챙기는 것이 절세 측면에서 아주 유리하다. 예를 들어 배우자가 법정 상속분인 7분의 3(6억 4285만 원)을 상속받았을 경우 이 금액을 모두 공제받을 수 있어 총 5861만 원의 상속세를 납세해야 한다.

그러나 배우자가 5억 원 미만으로 상속받을 경우 공제액이 5억 원으로 줄어들기 때문에 상속세가 8633만 원 까지 늘어나게 된다. 따라서 고인의 배우자에게 최소 법정 상속분만큼은 상속 재산을 분배하는 것이 당장의 상속세를 줄이는 방법 중 하나이다.

◆ 금융자산은 배우자에게, 부동산은 자녀에게

금융 자산과 부동산이 섞여 있다면, 금융 자산을 배우자가 받고 부동산은 자녀가 상속받은 뒤에 배우자가 받은 금융 자산으로 가족의 상속세를 전부 납부하는 것이 총금액으로는 상속세를 줄일 수 있는 방안이다. 배우자가 상속받은 재산은 언젠가 또 상속이 발생할 재산이고, 일정 시기가 지나면 같은 재산에 대하여 상속세를 두 번 부담할 수 있기 때문에 상속세 납부와 같은 방법으로 금융 재산을 소진하는 것이 상속세를 절감하는 것에 도움이 된다.

상속세는 상속인들이 받아 간 재산의 비율에 따라 내는 것이 원칙이지만, 세법은 상속인 간의 상속 받은 재산 한도 내에서 연대 납세 의무 규정을 명시하고 있다. 연대 납세는 상속 재산에 부과되는 세금을 상속인들이 공동으로 내도록 명시한 것이다. 배우자가 자녀들 몫까지 전부 납부한다고 하더라도 세무상 아무런 문제가 발생하지 않는다는 의미이기도 하다.

여기서 주의할 점은, 만약 배우자가 상속 재산은 받지 않으면서 자녀가 내야 할 상속세를 대신 낸다면, 과세 당국은 이를 증여로 판단하여 증여세를 부과된다는 것이다. 따라서 배우자는 전체 예상 상속세만큼의 금융 자산을 실제로 상속받아 가족의 상속세를 전부 납부하고 부동산은 자녀에게 상속하는 것이 가장 상속세를 절감할 수 있는 방법이다.

◆ 재산이 많다면 미리미리 증여하는 방안 적극적으로 활용해야

높은 상속세를 걱정해야 할 정도의 재산을 보유하고 있다면 재산일 일부 나눠서 미리 상속자에게 증여하는 방안도 활용할 필요가 있다. 상속세와 증여세는 누진세율 구조라서 재산 가치가 높을수록 세금도 급격하게 높아진다.

예를 들어 과세 표준이 5억 원일 경우에는 세금이 9000만원 정도이지만, 과세표준이 40억 원이라면 세금은 15억 4000만 원에 이른다. 과세표준은 8배 차이지만, 세금은 무려 17배가 넘게 증가하는 것이다. 고인이 사망할 때 내는 상속세와 다르게 증여세는 증여자가 재산을 원하는 만큼, 또 원하는 시기에 물려주기 때문에 세금을 조절할 수 있다는 장점을 가지고 있다.

그러나 증여가 효과를 인정받으려면 일찍 서두를 필요가 있다. 사망 이전 10년 이내에 상속인(배우자나 자녀)에게 재산을 증여하는 경우 이 증여받은 재산도 상속 재산에 모두 합해서 상속세를 정산하기 때문이다. 상속인이 아닌 경우(손주, 사위, 며느리 등)는 사망 이전 5년 이내에 증여받았을 경우에 상속재산에 합산한다. 따라서 상속과 증여세를 줄이기 위해서는 이 기간을 피해 미리 증여하는 것이 현명한 선택이다.

증여로 물려준 재산의 증여세가 나중에 한꺼번에 상속으로 불려주는 것보다 세금을 훨씬 적게 납부하는 것이 대부분이기 때문에 세금이 걱정된다면 미리 증여하는 방법을 적극적으로 고려해볼 필요가 있다. 당장의 증여세가 아깝다고 생각될 수 있지만 우리 가족이 언젠가는 반드시 납부해야하는 상속세를 미리 덜어주는 선납 세금으로 취급하고, 일찍부터 재산을 넘기는 편이 훨씬 낫다. 과세표준이 30억 원이 넘어가면 세율이 50%에 달하는 상속세를 납부해야 하므로 미리 대비하지 않으면 절대로 피할 수 없고 줄이기도 쉽지 않다.

<저작권자 ⓒ 의사나라뉴스, 무단 전재 및 재배포 금지>

김아름 다른기사보기